단기 계획에서는 배터리 추적, 충전 및 차량 계획 측면에서 일부 스마트 조종석 및 자동 운전 기술 추적 상태도 추가됩니다.매우 흥미로운 점은 순수 전기차의 플래그십 버전이 도입되면서 유럽과 미국의 자동차 회사들이 다양한 콕핏과 자율주행 기술을 순수 전기차의 플래그쉽 버전에 결합했다는 점입니다. 여러 방향으로.모델의 전투 효율성을 판단하십시오.물론 배터리는 여전히 매우 기본적인 부분이며 매달 추적하고 요약할 가치가 있습니다.자동차 디스플레이, 도메인 컨트롤러 및 인식 기술을 포함한 콘텐츠를 최적화하고 싶습니다.

비고: 일부 콘텐츠는 파일링을 통해 얻을 수 있고 일부 하드웨어 정보는 하드웨어 설계 수준에서 얻을 수 있습니다.

그림 1 전체 차량의 발사를 추적하는 플랫폼은 기술 블록으로 세분화되고 분석될 수 있습니다.

5월 국내 배터리 업계 1부

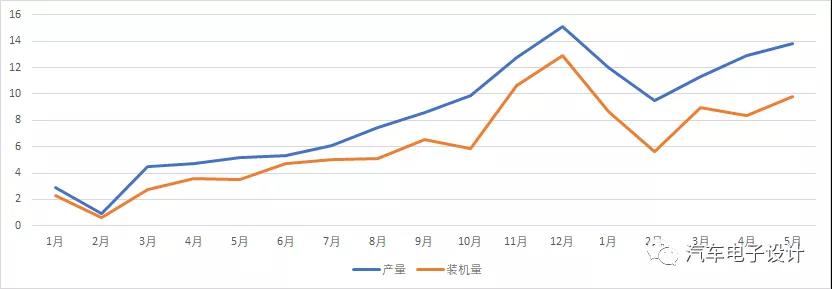

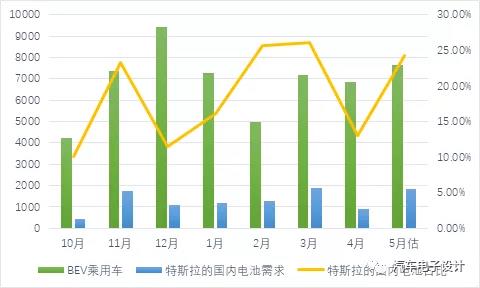

5월 전력 생산량배터리13.8GWh, 설치 용량은배터리9.8GWh였습니다.4GWh의 차이는 여기에서 계속 유지됩니다.현재의 관점에서 볼 때 국내 설치 용량과 실제 출력 사이에는 항상 차이가 있을 것입니다.

그림 2 전원 배터리 생산량과 설치 용량의 차이.

이에 SNE는 CATL(Tesla Model 3(중국에서 유럽으로 수출), Peugeot e-2008, Opel Corsa)과 BYD의 해외 설치능력에 대한 답을 제시했다.SNE 자료에 따르면 2개를 합친 3.8GWh로 1월부터 4월까지 14GWh의 차이를 설명하며 1/3은 해외에서 사용된다.

비고: 처음 5개월 동안 전력 배터리의 누적 출력은 59.5GWh, 누적 설치량은 41.4GWh, 누적 18.4GWh였습니다.이 중 절반은 하반기 수요 격차를 해소하기 위해 배터리 회사와 자동차 회사의 창고에 임시로 보관하는 것으로 추정된다.

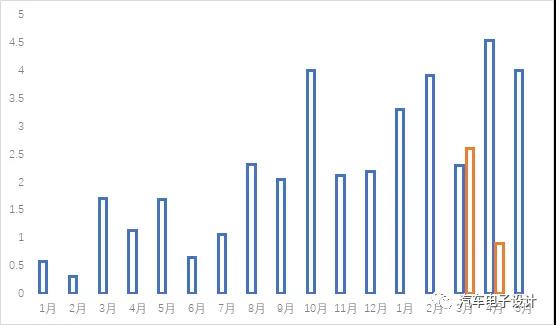

그림 3 SNE가 제시한 국내 생산 설비 용량과 해외 설비 설비 용량 차이.

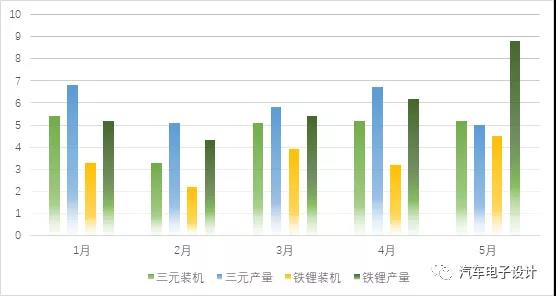

현재 인산철 리튬의 상황인 또 다른 중요한 특징이 있습니다.

1. 데이터 관점에서 볼 때,리튬 이온 배터리5.0GWh로 전체 생산량의 36.2%를 차지하고 전월 대비 25.4% 감소하였다.의 출력리튬 인산철 배터리8.8GWh로 전체 생산량의 63.6%를 차지해 전월 대비 41.6% 증가했다.총 설치 용량리튬 이온 배터리5.2GWh로 전월 대비 1.0% 증가했습니다.총 설치 용량리튬 인산철 배터리4.5GWh로 전월 대비 40.9% 증가했다.

2. 실제 상황에서 철-리튬의 생산량은 몇 개월 연속으로 설치 용량을 초과했습니다.한편으로는 이 차이가 수출의 주 동력이 될 것이라는 점을 반영하고, 또 다른 가능성은 철-리튬의 후속 수요 및 설치 용량이 매우 클 것이라는 점이다..Sanyuan의 현재 생산량이 비교적 안정적이기 때문입니다.

3월부터 5월까지 3개월 리튬이온 설치수요는 5GWh로 안정세를 보였다.철-리튬도 빠르게 증가했습니다.

현 상황으로 볼 때 기존 모델의 차기 물결은 보급형 철-리튬 버전이 될 수도 있고, 많은 자동차 회사가 전환하고 있음을 나타낼 수 있습니다.하반기 성장에 대한 낙관적인 기대는 주로 철과 리튬의 급격한 증가에 기반해야 하며, 이는 자동차 가격의 추가 하락을 가져오고 수요 규모를 확대할 수 있습니다.간단히 말해서 승용차의 가격 인하와 모멘텀은 철-리튬 절단에 의존하며 생산량 증가도 이 부품이 더 빨리 생산에 들어갈 것임을 증명합니다.

그림 4 철-리튬 및 리튬이온 생산 및 설비용량

다른 데이터로 판단하면 특수 차량 및 버스의 철-리튬에 대한 후속 요구 사항도 제시되었습니다.다양한 분야의 종합 전화화 관점에서 보면 철-리튬 수요가 곧 3위안을 넘어설 것이다.다음 몇 달 동안 다른 지역의 증가로 철과 리튬에 대한 수요도 증가했습니다.

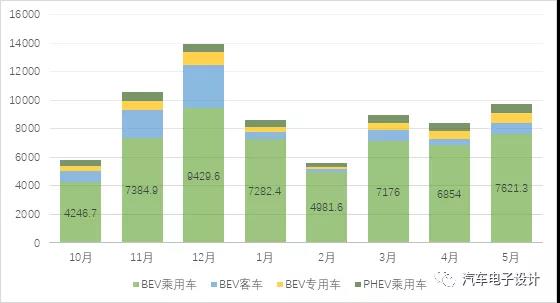

그림 5 이 기간 동안 설치 용량의 분류.

2021년 전체 상황에서 1월부터 5월까지의 삼원 전지 누적 생산량은 29.5GWh로 총 생산량의 49.6%를 차지하여 전년 동기 대비 누적 153.4% 증가했습니다.의 누적 출력리튬 인산철 배터리총 생산량의 50.3%를 차지하는 29.9GWh로 전년 동기 대비 누계 360.7% 증가했다.이 두 데이터를 비교하면 현재 국내 차이를 알 수 있습니다.처음 5개월 동안 리튬 이온의 총 설치량은배터리24.2GWh로 전체 설치 차량의 58.5%를 차지하여 전년 동기 대비 누적 151.7% 증가했습니다.리튬 인산철 배터리의 누적 설치량은 17.1GWh로 전체 설치 차량의 41.3%를 차지해 전년 동기 대비 누적 456.6% 증가했다.완전한 시장화의 지도 아래 보조금을 기반으로 하는 이전의 삼항 솔루션은 좋지 않습니다.

그림 6 원본의 본질은 여전히 1.8 및 13,000의 보조금을 기반으로하며 0.8, 0.9 및 1의 계수는 매우 낮습니다.

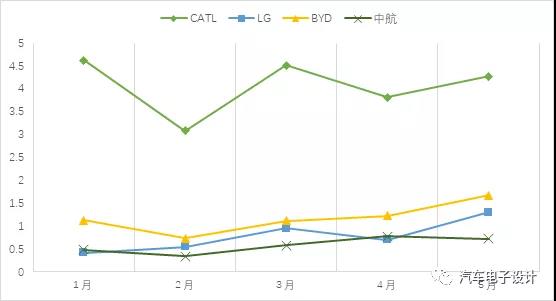

2부 배터리 공급업체

아래 그림과 같이 국내 수요는 1슈퍼 3남성 정도입니다.LG가 모델Y에 의지해 이 자리까지 올랐던 게 정말 놀랍다.

그림 7 국내 현황배터리공급자

여기에 매우 흥미로운 점, 즉 Model 3 철-리튬 버전의 양이 Ningde의 약 15%를 차지할 수 있다는 것입니다.

비고: Tesla의 국내 보험자료에 따르면 5월 10,000대, 550MWh에 해당하는 것으로 추정됩니다.

해당 Tesla는 국내 승용차 동력 조건에서 20% 미만일 것입니다.배터리기업(수출 제외).이 협상력은 매우 놀랍습니다.

게시 시간: 2021년 6월 22일